Testo su austerità ed economia di Francesco Gesualdi |

La gestione finanziaria di uno stato non è equiparabile a quella di una famiglia. Lo stato dovrebbe poter spendere a debito per raggiungere alcuni obiettivi sociali. Con l’imposizione dell’austerità neoliberista è diventato quasi impossibile farlo. Un’austerità che l’Europa ha messo da parte soltanto per salvare le banche con 800 miliardi di euro dei contribuenti.

La decisione dell’Unione europea di adottare un sistema monetario che ha come unico obiettivo la tutela del valore dell’euro attraverso i meccanismi di mercato, ha creato non poche difficoltà ai governi e quindi all’intera economia.

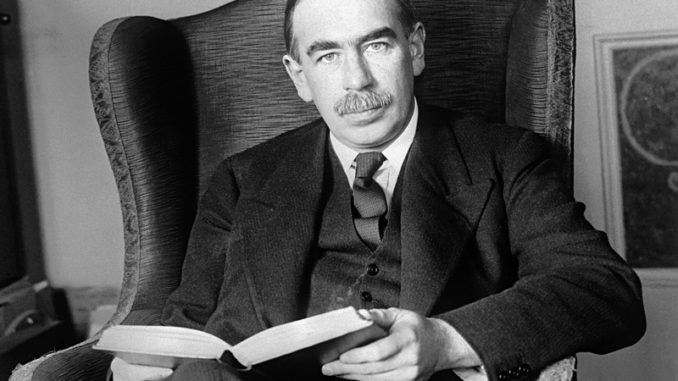

Per cominciare bisogna precisare che la gestione finanziaria di uno stato non è equiparabile a quella di una famiglia. Quando si amministra una famiglia la priorità è mantenere le spese nel perimetro delle entrate perché non c’è nessun altro obiettivo da raggiungere se non quello di utilizzare al meglio i soldi che si hanno a disposizione. La differenza tra stato e famiglia l’ha spiegata un economista inglese di nome John Maynard Keynes (1883-1946).

Debito pubblico: prestiti o stampare moneta?

Keynes ci ha insegnato che oltre al compito di una buona gestione, lo stato ha anche quello di promuovere il miglioramento della vita dei cittadini e di stimolare l’economia quando è «imballata». Come dire che in certi contesti lo stato oltre che il diritto, ha il dovere di spendere in deficit, ossia senza corrispettivo di entrate tributarie, che poi significa spendere a debito. Ad esempio, se nel paese c’è un’alta disoccupazione, lo stato non deve limitarsi a spendere ciò che incassa, ma deve espandere i suoi servizi oltre i denari ricevuti dai cittadini in modo da offrire ai disoccupati un’occasione di lavoro e produrre un effetto positivo su tutto il sistema economico grazie all’aumento di spesa generata dai nuovi salari.

Certo, la preoccupazione di tutti nasce dal fatto che il debito è un’arma a doppio taglio: se nell’immediato genera sollievo per la possibilità di realizzare la spesa tanto agognata, in seguito è fonte di preoccupazione per la necessità di accantonare le cifre da restituire per interessi e capitale. Questa regola, però, vale solo in regime di schiavitù monetaria. Per tutte quelle situazioni, cioè, in cui non si ha altra possibilità di procurarsi i denari se non chiedendoli in prestito alle banche. Destino tipico di famiglie ed aziende, ma non dei governi che in condizioni di normalità godono di sovranità monetaria, della possibilità, cioè, di emettere moneta e quindi di finanziare le spese in eccesso con moneta stampata di fresco.

Nella storia del secolo scorso ci sono stati casi importanti di rilancio dell’economia tramite la spesa in deficit finanziata con emissione di nuova moneta. Valga come esempio il «new deal» degli anni Trenta negli Stati Uniti o la crescita economica del dopoguerra in molti paesi europei fra cui l’Italia, l’Inghilterra, la Francia. Ma come tutti gli strumenti, anche «la monetizzazione del debito» (così si definisce le spesa a debito finanziata con nuova moneta), va usato con discrezione perché il rischio è l’inflazione, ossia l’aumento generalizzato dei prezzi. Ne sa qualcosa la Germania che nel primo dopoguerra si ritrovò con un’economia a pezzi e un prezzo da pagare ai vincitori a titolo di danni di guerra, così esoso da non sapere da che parte rifarsi. Tutto l’oro era stato utilizzato per le spese di guerra, le fabbriche erano distrutte, le case in macerie, la disoccupazione alle stelle. Non sapendo come venirne a capo, i governanti pensarono di risolvere il problema stampando carta moneta. Ma esagerarono e si scatenò un’inflazione impossibile perfino da misurare. Nel novembre del 1923 per comperare un chilo di pane ci voleva più di un chilo di banconote e il francobollo per una cartolina costava 50 miliardi di marchi. Carriole piene di carta moneta servivano a comprare un uovo o un biglietto del tram e se nel 1914 bastavano 4,2 marchi per comprare un dollaro, nel novembre 1923 ce ne volevano 4.200 miliardi. Alla fine molta gente preferì tornare al baratto e usò le banconote per accendere la stufa. La situazione si normalizzò nel gennaio 1924 con l’introduzione di un nuovo tipo di marco che riposizionò tutti i valori.

Memori di questa esperienza, ancora oggi i tedeschi continuano a vedere l’inflazione come il peggiore dei mali e la prima condizione che posero quando vennero avviate le trattative per l’istituzione dell’euro fu di assumere un’architettura organizzativa che evitasse la minaccia dell’inflazione. E convinti che il rischio principale provenisse dai debiti pubblici e dalla pretesa di ripagarli con l’emissione di nuova moneta, chiesero di risolvere il problema in maniera drastica togliendo ai governi qualsiasi possibilità di accesso all’emissione di moneta.

Numeri inventati: 60% e 3%

Per questo oggi ci ritroviamo con un euro governato dal sistema bancario privato capeggiato dalla Banca centrale europea, che ha un unico divieto: quello di prestare direttamente ai governi anche un solo centesimo.

Ma questa è solo una parte della storia. L’altra è che la Bce deve perseguire la stabilità dell’euro. In altre parole deve impedire ai prezzi interni di crescere oltre il 2% e deve garantire la stabilità di cambio con le altre valute straniere. Ed è quest’ultimo capitolo che chiama di nuovo in causa i debiti pubblici. La premessa è che nel sistema di oggi anche il valore delle valute è determinato dalla legge della domanda e dell’offerta. Per fare l’esempio pratico dell’euro, il suo valore cresce quando c’è un’alta richiesta di monete estere che chiedono di essere cambiate in euro, diminuisce quando succede il contrario. Gli elementi che determinano la richiesta di una valuta sono molti, ma i principali sono quelli di carattere commerciale e finanziario.

Sul piano commerciale la moneta di un paese si apprezza quando esporta più di quanto importa, mentre su quello finanziario si apprezza quando il capitale estero che entra è più alto di quello domestico che esce. Per assurdo, uno dei meccanismi che contribuisce a richiamare capitali esteri è la richiesta di prestiti da parte di famiglie, imprese, governi, per cui nessuno stato, nemmeno l’Unione europea, è contrario all’indebitamento. Ma tutto deve rimanere entro certi limiti, sia perché prima o poi i debiti vanno restituiti, sia perché generano interessi che impoveriscono il paese. Del resto chi si indebita troppo finisce per diventare inaffidabile e più nessuno sarà disposto a dargli nuovi prestiti. Tutto ciò spiega perché quando venne istituito l’euro vennero fissati dei paletti ben precisi rispetto all’indebitamento dei governi. Due sono le regole auree stabilite dal Trattato di Maastricht (febbraio 1992): la prima è che il debito complessivo dei governi non può superare il 60% del Prodotto interno lordo (Pil); la seconda è che il deficit, ossia l’eccesso di spesa sulle entrate riferito ad ogni singolo anno, non può andare oltre il 3% del Pil. Due numeri fissati su base politica senza alcun fondamento scientifico: l’uno perché rifletteva la posizione della Germania, l’altro quella della Francia. E a indicare che si trattava di numeri indicativi senza veri effetti pratici, basti dire che nel novembre 1993, quando entrò in vigore il trattato di Maastricht, il debito pubblico italiano era al 121% del Pil, mentre nel 2002, quando venne adottato l’euro, era al 105%.

Per salvare i banchieri

Tutto cambiò nel 2008. Accecati da prospettive di guadagno esose, i dirigenti di molte banche europee avevano impiegato i denari dei propri clienti per operazioni rischiose e azzardate che ora stavano provocando il loro fallimento. Era toccato all’inglese Northern Rock, all’irlandese Bank of Ireland, alla belga Dexia, alle tedesche Sparkasse e Commerzbank, all’italiana Monte dei Paschi di Siena. L’intero sistema bancario europeo stava scricchiolando, i governi potevano decidere di salvare solo i piccoli risparmiatori lasciando banchieri, speculatori e profittatori al loro destino. Invece decisero di farsi carico dell’intero risanamento e complessivamente, dal 2008 al 2014, i paesi dell’eurozona utilizzarono 800 miliardi di euro per salvare banche marce e corrotte: 238 miliardi in Germania, 52 in Spagna, 42 in Irlanda, 40 in Grecia, 8 in Italia. Ma quei soldi i governi non li avevano: per salvare le banche si indebitarono essi stessi. Dal 2008 al 2012 il debito pubblico dei paesi dell’eurozona passò dal 65 al 90% del prodotto interno lordo, il 30% in più di ciò che prescrive il trattato di Maastricht. Ora l’Europa temeva davvero per l’euro. Tanto più che la Grecia già nel 2010 aveva dichiarato di non riuscire più a onorare i propri impegni. Solo l’intervento degli altri stati europei, che fra il 2010 e il 2012 le avevano messo a disposizione 150 miliardi di euro, era riuscita ad evitare la bancarotta. La Grecia è una delle economie più piccole nell’ambito dell’eurozona, ma le autorità europee temevano che potesse rappresentare la classica mela marcia che poteva indurre gli investitori internazionali a ritenere putrido l’intero paniere europeo. Tanto più che tutti i governi avevano superato i livelli di guardia a causa dei salvataggi bancari. E che gli investitori stranieri cominciassero a dubitare della solidità finanziaria dell’eurozona non lo diceva solo il fatto che Irlanda, Italia, Spagna faticassero ad ottenere nuovi prestiti, mentre la Grecia non ci provava neanche più. Lo dimostravano anche gli attacchi speculativi che erano stati sferrati contro i titoli di stato di alcuni paesi europei, Italia compresa. Segno inequivocabile che i mercati stavano dichiarando guerra all’Europa.

Sacrifici e Fiscal compact

Che qualcosa andasse fatto è fuori di dubbio. L’Europa poteva scegliere di usare la propria autorità per disarmare i mercati, proibendo la speculazione sui titoli del debito pubblico e ordinando alla Banca centrale europea di entrare direttamente in gioco fornendo ai governi, se non tutto, parte del denaro che serviva per superare la crisi. Invece non fece nulla di tutto questo. Semplicemente accettò la legge del mercato e si organizzò per dimostrare ai creditori che i governi europei erano debitori affidabili capaci di sottoporsi a qualsiasi sacrificio pur di onorare i propri impegni. Strinse i suoi controlli sulla contabilità dei governi, li obbligò ad ottenere da Bruxelles l’approvazione preventiva dei bilanci pubblici e di qualsiasi altro provvedimento fiscale prima di presentarli ai propri parlamenti. Addirittura li obbligò ad inserire nelle proprie legislazioni condizioni più stringenti di quelle previste dal trattato di Maastricht.

Nel 2012 venne firmato il Fiscal compact, l’accordo che impegna gli stati a rispettare il pareggio di bilancio inserendolo addirittura in Costituzione come fece puntualmente l’Italia per dimostrare alle Borse mondiali che la priorità della Repubblica italiana non è il bene dei propri cittadini, ma il guadagno assicurato a chi lucra con la finanza. È la legge dell’austerità neoliberista che ormai contraddistingue l’Europa e che non saranno certo i don Chisciotte – di destra o di sinistra – a debellare, ma una forza politica consapevole che deve scegliere fra mercati e diritti. Chi pretende di servirli entrambi, finisce per servire i più forti.

Francesco Gesualdi